【月3万の不労所得】2022年6月の配当実績【おすすめ高配当株】

こういった疑問に答えるために、私の配当実績を公開します。

- 投資系の書籍を累計20冊以上を読破

- 20代で資産1400万超え

- 財務優良な高配当・連続増配株に投資し、月3万円の不労所得ゲット

- 投資元本も約30%増加

この記事を読むことで

- 罠高配当株を極力避けながら

- どんな優良高配当株に投資していて

- どのくらいの配当金(不労所得)を貰っているか?

私の石橋を叩きまくる高配当株投資の実態が分かります。

※加えて、この記事は私のFIREへの挑戦の軌跡を記録する物でもあります。この記事を執筆することで、今の進捗率の定点観測ができて私のモチベーションにも繋がています!

関連記事

ちなみに、私はマネックス証券の

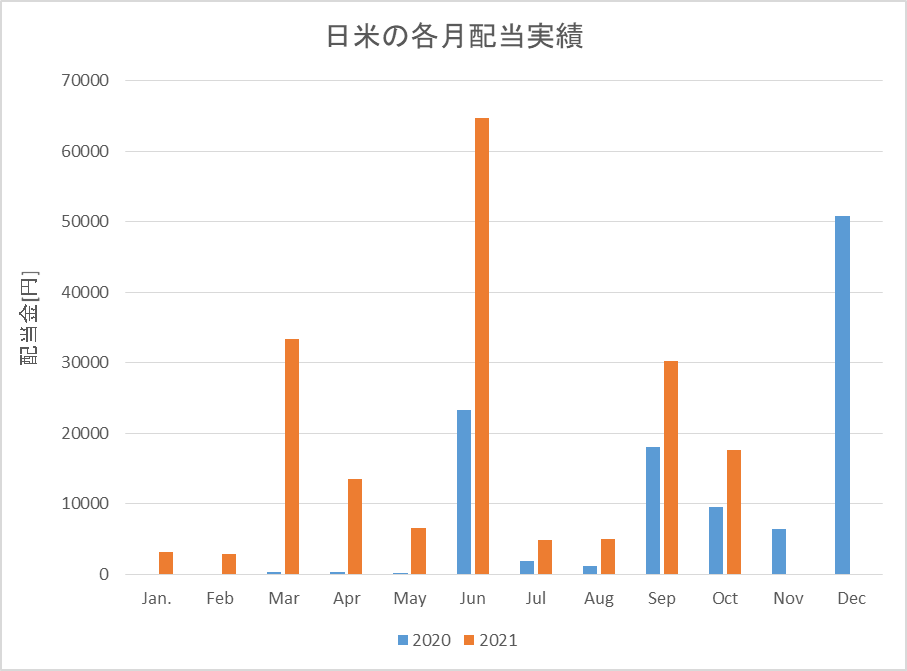

日米の高配当ポートフォリオの配当実績

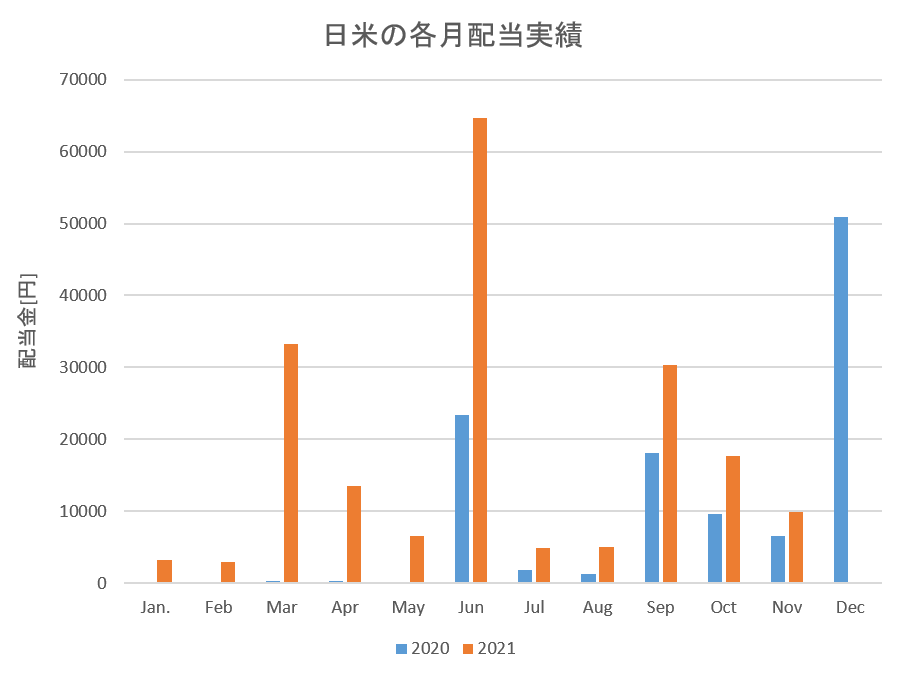

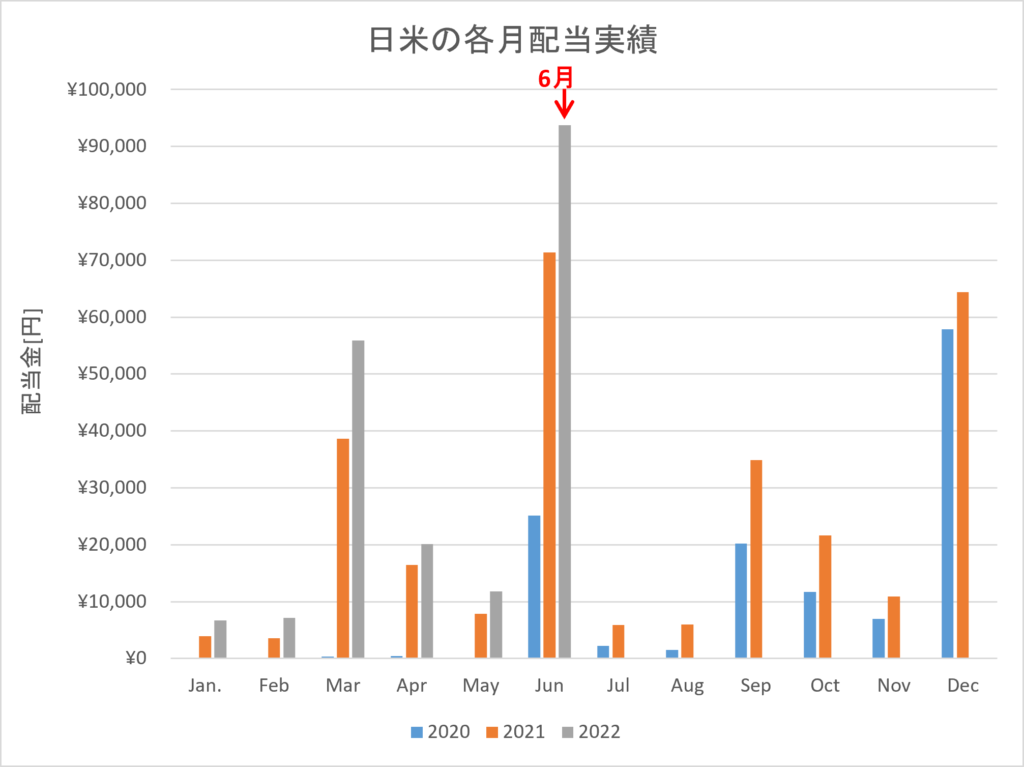

月別の受取配当金

2022年6月の受取配当は93,743円

(前年同月比+22%)

- 6月は配当出す企業が多い

- 2021年を通して、配当銘柄の買い増し

- 保有株の増配

により、過去最高の配当額になりました。

前年同月に比べると+31%ほど、受取の配当額は増えています。

瞬間最大風速とはいえ、1ヶ月で9万円の不労所得は素直に嬉しい!

豪遊できる(笑)

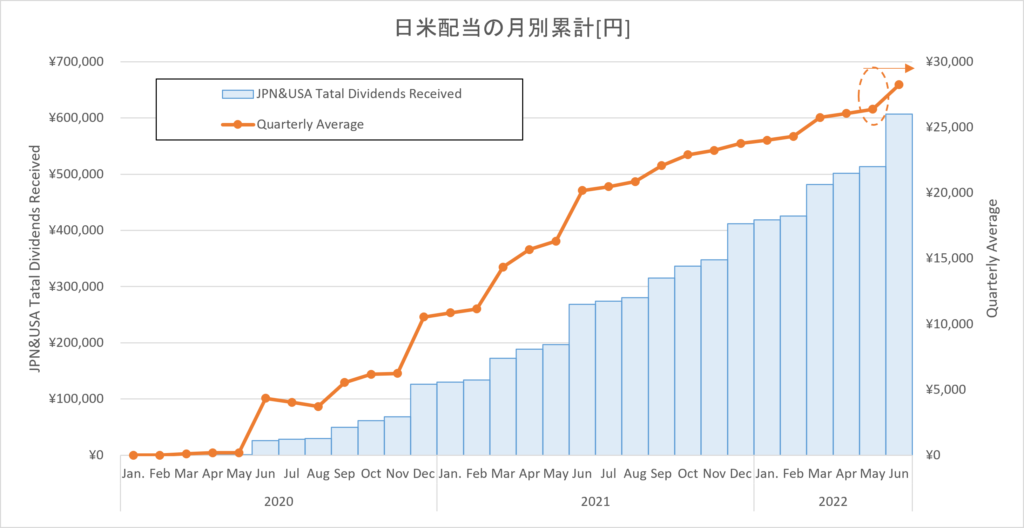

配当金累計

2022年6月時点で、

受取配当金の累計が60万7217円を達成

直近12ヶ月の平均受け取り配当額は2.8万達成。

これからも右肩上がりの配当を描いて参ります!

日本株の配当実績

6月の配当受取銘柄:

- ヤマダホールディングス

- タカラレーベン

- 日本電信電話

- ナフコ

- 杉本商事

- NFJ-REIT

- グローセル

- オリックス

- 武田薬品工業

- SANKYO

- ファナック

- 任天堂

- 三菱UFJフィナンシャル・グループ

- 三井住友フィナンシャルグループ

- ジャックス

- 三協フロンテア

- 電源開発

- アマダ

- 東鉄工業

- ケイアイスター不動産

- 東京センチュリー

- 東京海上ホールディングス

- 日本ケアサプライ

- 伊藤忠商事

- 三菱商事

- アイネット

- 蔵王産業

- サンドラッグ

- オートバックスセブン

- 九州旅客鉄道

- KDDI

- センチュリー21・ジャパン

- 三井物産

- バルカー

- SUBARU

- アサンテ

- ユー・エス・エス

- プロシップ

- 第一生命ホールディングス

- 日東電工

- 双日

- 沖縄セルラー電話

- カワチ薬品

- 三菱HCキャピタル

- ロート製薬

- 日東富士製粉

- キーエンス

- SRAホールディングス

- 高島

- 東陽テクニカ

- 丸紅

- ニホンフラッシュ

- 三菱ケミカルホールディングス

- 出光興産

- 旭化成

- 日本エス・エイチ・エル

- SBIホールディングス

- 極東開発工業

- MCJ

- 横田製作所

- 三洋貿易

- アルフレッサ ホールディングス

- イエローハット

- アルトナー

- ダイワ上場投信-東証REIT指数

6月の配当受取額:49,000円

6月は上記の65銘柄から配当を貰いました!

毎日配当金支払い通知が届いて、ポストがパンクしました(笑)

米国の配当実績

6月は以下の17銘柄から配当を貰いました!

6月の配当受取銘柄:

- VUG

- VYM

- SPYD

- MCD

- DUK

- HDV

- EPOL

- XOM

- MMM

- HII

- ROL

- LQD

- JNJ

- SO

- BND

- WMT

- LMT

6月の配当受取額:44,742円

- 保有比率の高いSPYD・HDVから配当支払い

- 保有銘柄の増配

- 高配当・連続増配株を中心に買い増し

により6月の米国株の配当受取額も着実に増えています。

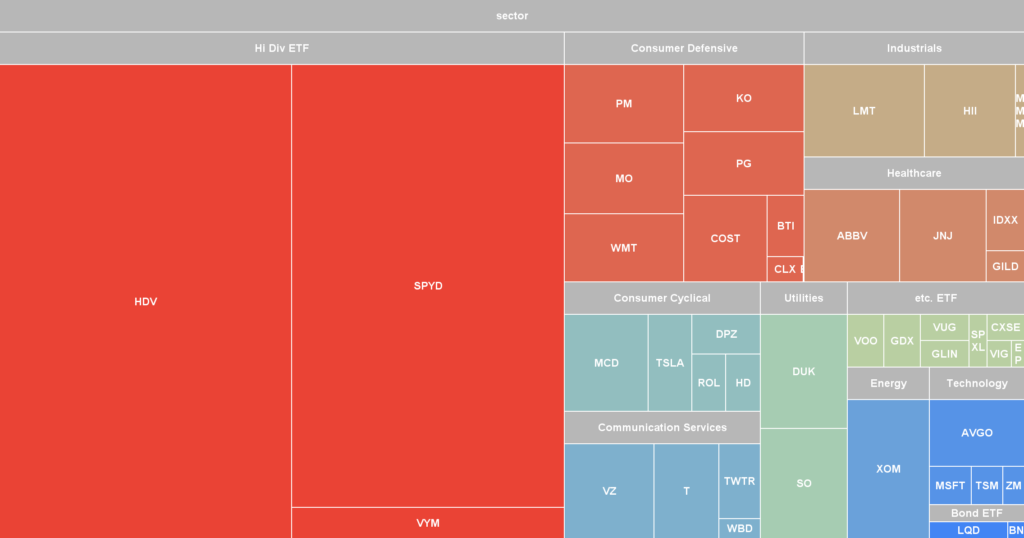

日米のポートフォリオ紹介

日米ポートフォリオの比率

日米のポートフォリオは

- 日本株29%

- 米国株64%

- INDEXファンド(全世界、S&P500)7%

の比率で投資しています!

6月末の日米ポートフォリオ全体の含み益:33.5% (前月比-1.7%)

先月の日米ポートフォリオ全体の含み益:35.2%

2022年は、

- 米国株⇒楽天証券+NISAの120万円分

- 日本株⇒SBI証券+NISAの120万円分

で日米の高配当株を運用していく予定です!

現状の米国株はジリジリ下がってきているものの、積極的に買い増したい局面ではありません。

一方での日本株は割安な高配当株が出てきています。

そのため余剰資金は日本株に全て回して、日本株の比率を少しずつ増やしています。

以下の記事では

- 1株単位で容易に分散

- 手数料無料

- 非課税

で

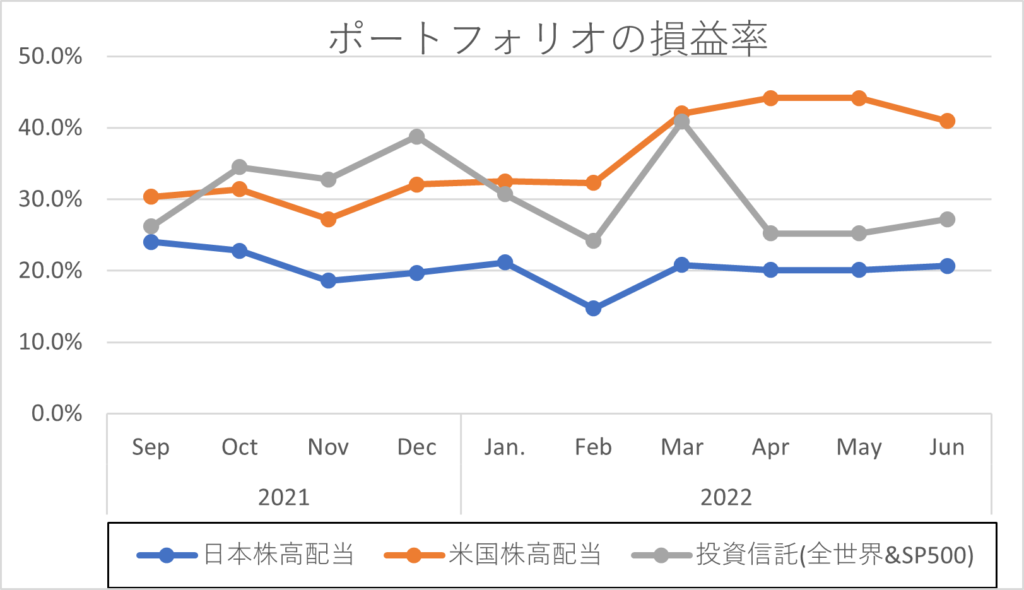

日米ポートフォリオの損益率の推移

2月は最大14%の急落を食らっていた全世界株とS&P500ですが、3月は+15%の急回復、最高値を更新しました。しかし、5月になってもう一度15%くらい暴落!

そして5月から6月くらいに掛けて、同じくらいの水準で推移!

次に米国高配当株ポートフォリです。

6月も完全に暴落騒ぎの蚊帳の外!

米国の高配当ポートフォリオに関しては

- 米国株式市場が下落しているものの、円安がクッションになり、

- 売却益が40%以上でINDEXファンドよりもリターンが高い。

- 普通よりも多い配当が受け取れている。

ので、今のところ順調に運用できています。

一方で日本高配当株ポートフォリに関しては、前月から「ピクリ」とも動いていません。

日本株の売却益は+20.6%で米国株に比べると目劣りするものの、米国より成長力の低い日本でこれだけのリターンが出せれば十分と考えています!

いつ円高に振れるかわからないので、通貨分散として日本株に投資していきます!

投資元本割れのタコ足配当はNGですが、

今のところ元本を守りつつ

(むしろ大きなプラスに保ちつつ)

4%前後の配当を貰いながら順調に運用できています!

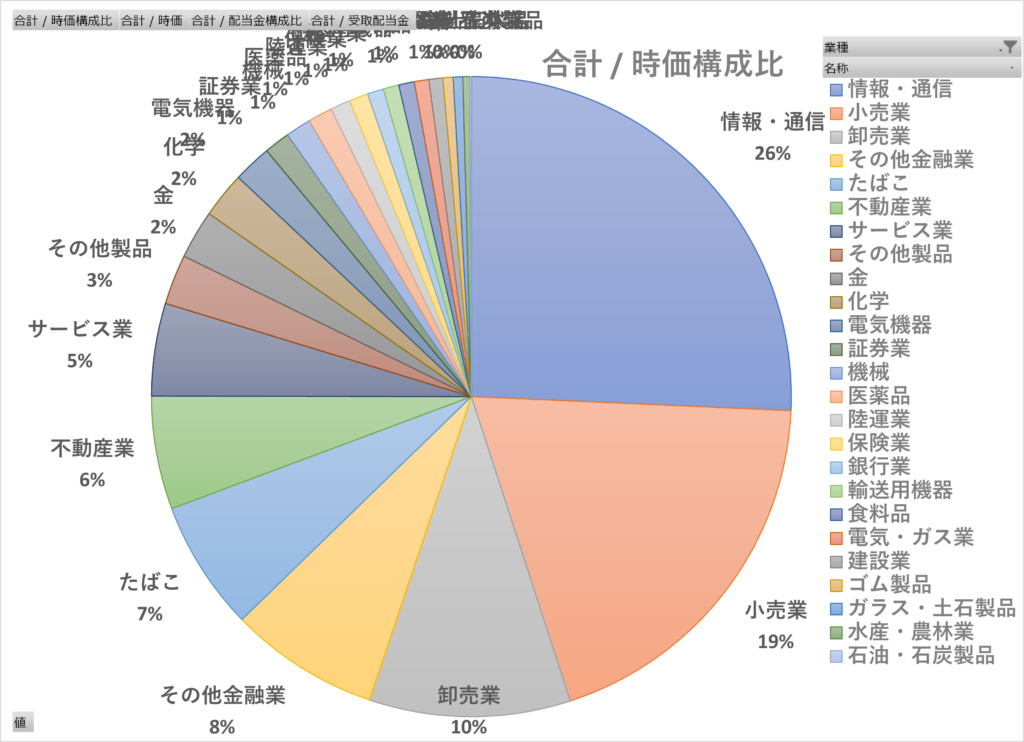

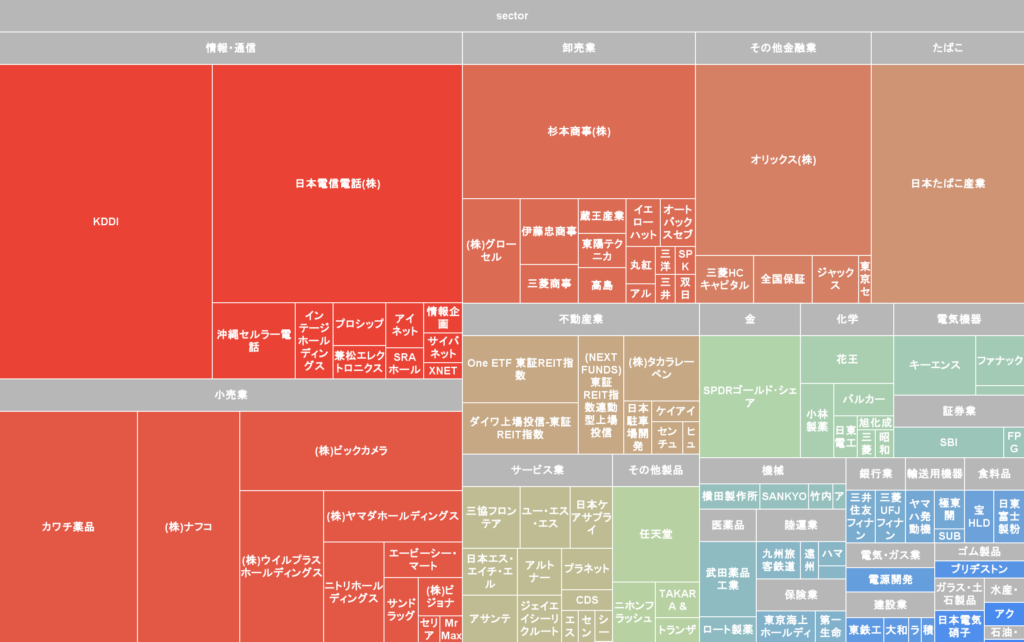

日本株のポートフォリオ

年間の受取予定額:124,557円

取得額から求めた配当利回り:3.91%

日本ポートフォリオの損益:20.67%

セクターの比率を毎月確認しながら、買付銘柄の調整をしています。

単元株(100株)の銘柄に比率がどうしても高くなってしまうので、中々セクター比率が変わりませんが

ヘルスケアセクターや食品、サービス業、インフラのセクターを増やして腰の強いポートフォリオを作りたいと思っています。

【おすすめ日本株】今月買い増した高配当・連続増配株

日本株は米国株に比べて割安の状況が続いています。

そのため、財務優良な高配当・連続増配株を探して買い増しを進めています。

- 竹内製作所【10年で配当26倍】

- 宝ホールディングス【直近増配率66%】

- イエローハット IRBANK

- アルトナー IRBANK

- センコーグループHD IRBANK

- 遠州トラック IRBANK

- SBI HD IRBANK

- ライト工業 IRBANK

- 大和ハウス工業 IRBANK

- ハマキョウレックス IRBANK

- セントケアHD IRBANK

- 三菱HCキャピタル IRBANK

- 東京海上HD IRBANK

- バルカー IRBANK

※リンクをクリックすると、銘柄の紹介記事に飛びます。

執筆が間に合っていない銘柄に関してはIRBANKのリンクを貼っています。

最近割安な銘柄が増えてきたので、積極的に買いやすくなりました!

私には株価の底がどこかは分かりませんが(笑)

本ブログでは株価の割安度を測る指標として、

- PER

- PBR

- バフェット指数

などを参考にしています!

【日本株】ポートフォリオの損益上位銘柄

今月の含み益上位5銘柄:

- 丸紅 111.0%

- FPG 76.4%

- 日東電工 74.2%

- 第一生命 63.3%

- オリックス 62.1%

先月の上位5銘柄:

- 丸紅 126.4%

- インテージホールディングス 89.1%

- 日東電工 82.1%

- 第一生命 68.9%

- ヤマハ発動機 65.0%

FPG、第一生命、オリックスなどのが損益率上位にランクイン。

米国の長期金利が上昇しているので、米国の金融機関にとって米国の銘柄への投資は旨味が小さい。

一方で、日本のメガバンクや大手生保、金融会社いずれも

- 配当利回りが高く、

- 海外からみると円安の追い風もあります。

そのため、インカムゲイン狙いで、海外から資金が流入して株価上昇したと推測。

米国では、過度なリセッション懸念が後退し、ここにきて再び長期金利が上昇傾向を示している。前週末終値ベースで米10年債利回りは3.08%台まで上昇した。国内では日銀が超緩和策の継続を維持しているが、米国事業を展開する大手金融機関にとっては米長期金利上昇は運用環境改善に向けた期待につながる。また、メガバンクも大手生保いずれも配当利回りが高く、インカムゲイン狙いの買いも根強く流入している。

引用:SBI証券

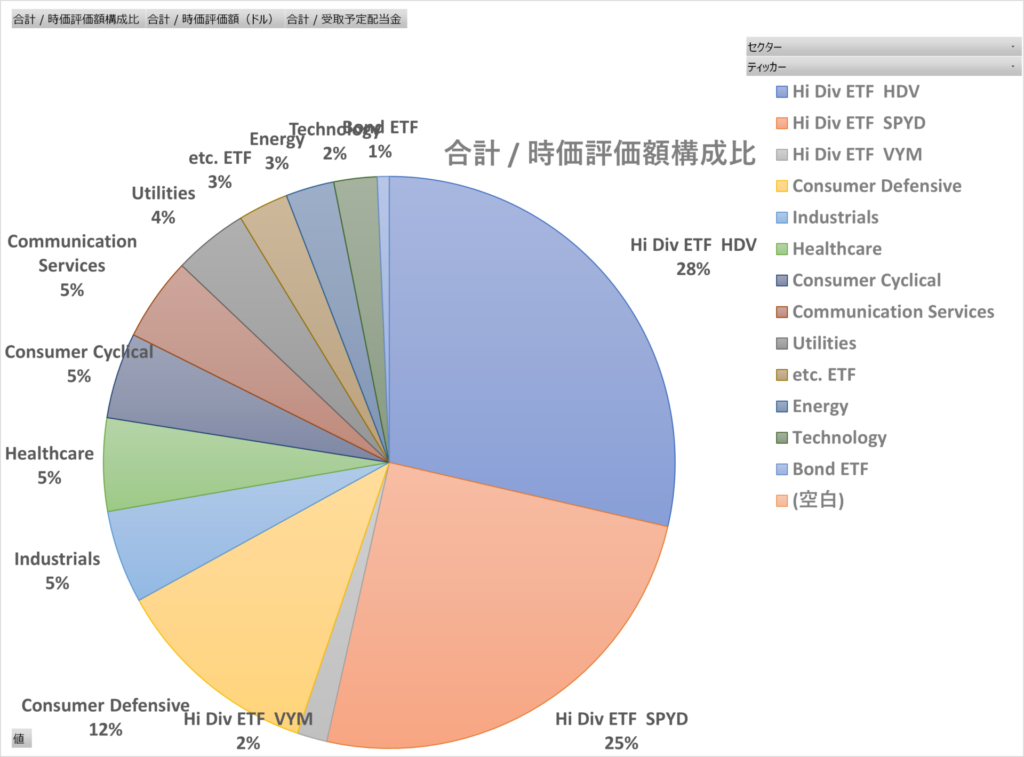

米国株のポートフォリオ

年間の受取予定額:273,298円

取得額から求めた配当利回り:3.83%

米国ポートフォリオの損益:41.0%

米国株の高配当ポートフォリオのセクタ比率を確認しました!

先月と変わらず、ポートフォリオのコアはHDVとSPYDです。

その中に連続増配企業や高配当の企業をトッピングしています。

生活必需品やヘルスケア、生活インフラなどのディフェンシブセクターの比率が多めです。

SPYDは過去の傾向からあまり増配が期待できないので、一旦買い増し中止!

一方でHDVやVYMは増配が期待できるので、今後も給料が入金され次第、買い増していく予定です!

難しい局面が続いているの「利益・配当の成長が期待できる増配株」を中心に投資を進めていきます。

【米国株】2022年6月の買い増し銘柄

5Gが期待はずれで株価が低迷中の携帯キャリアのVZとTを、今月も逆張りで購入しました。

- HD

- MSFT

- VZ

- T

- MO

- ROL

- VYM

※これらの銘柄紹介方法については、現在模索中です。

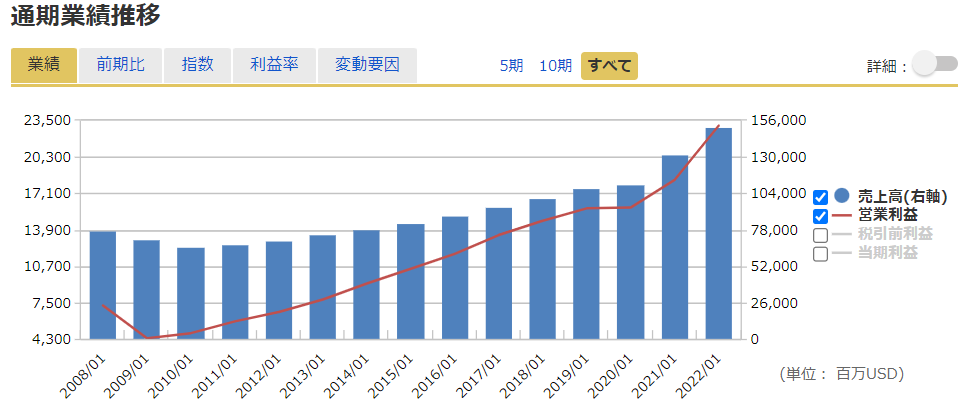

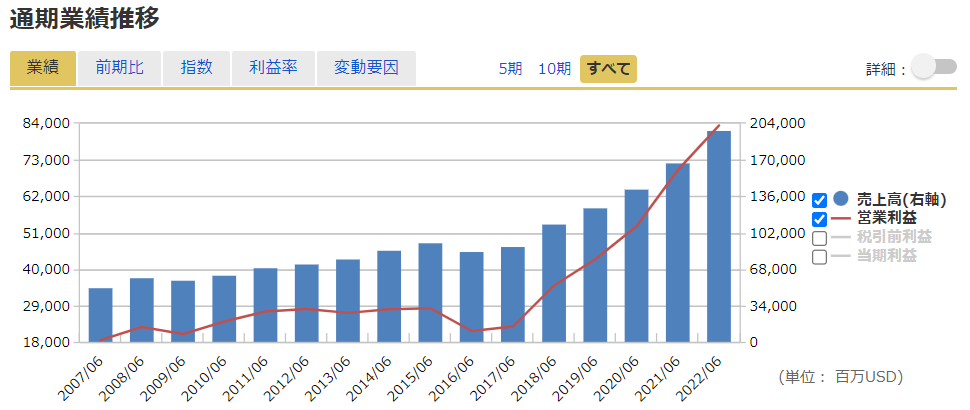

HDやMSFT、ROLは若干まだ割高感があり、低配当利回りであります。

しかし高収益・高増配率のこれらの銘柄は、今よりも株価が下落するかは不透明なため、数株ずつ購入。

以下、引用:マネックス証券

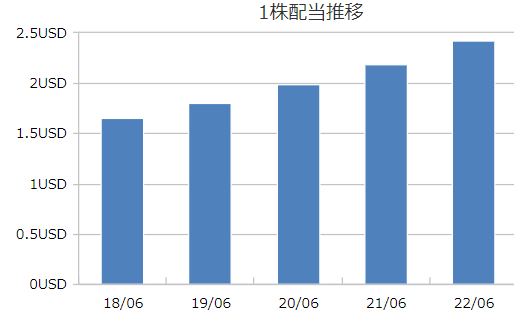

HD

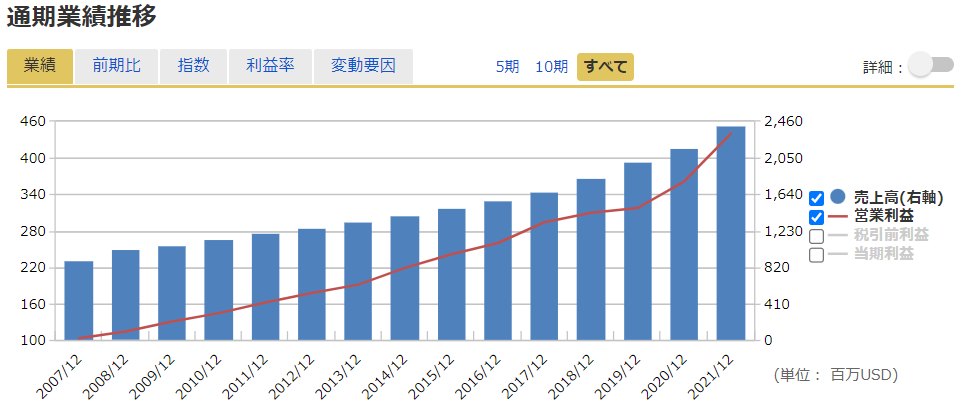

MSFT

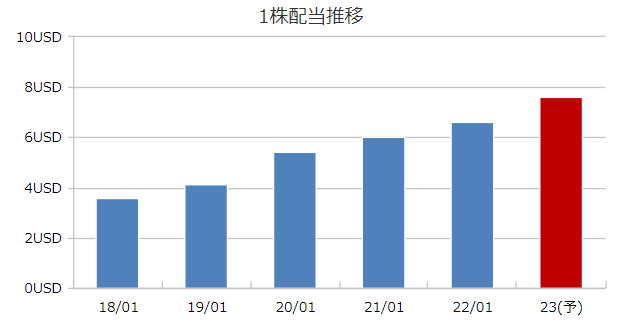

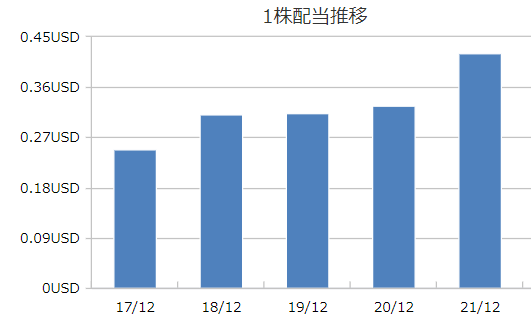

ROL

【米国株】ポートフォリオの損益上位銘柄

含み益上位5銘柄:

- XOM +90.1%

- TSLA +92.3%

- ABBV

- SPXL +83.7%

- VIG +57.8

先月の上位5銘柄:

- TSLA +92.3%

- XOM +90.1%

- SPXL +83.7%

- VIG +57.8

- COST +57.1%

コロナショックの時にネタ枠で1株購入したSPXLが80%以上暴落。まあー、ポートフォリオのメインは高配当・連続増配株達なので、SPXLが暴落しようがあまり興味はありませんが。。。

一方で、

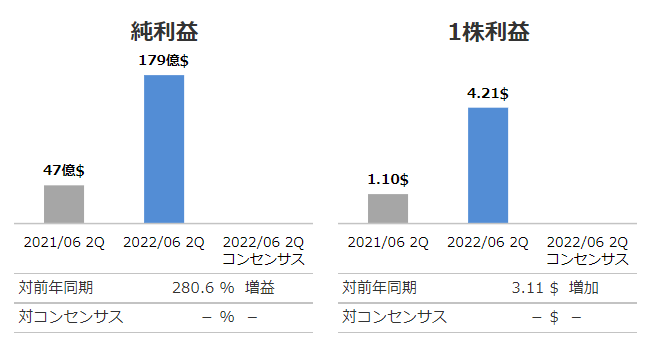

先月に引き続き私の愛する高配当・連続増配株のエクソンモービル(XOM)とアヴィー(ABBV)が急騰中!

- 好決算(総売上高は82.6%増、EPSが2.08ドルの黒字)

- 原油価格の上昇

- 長期金利上昇

- 自社株買い

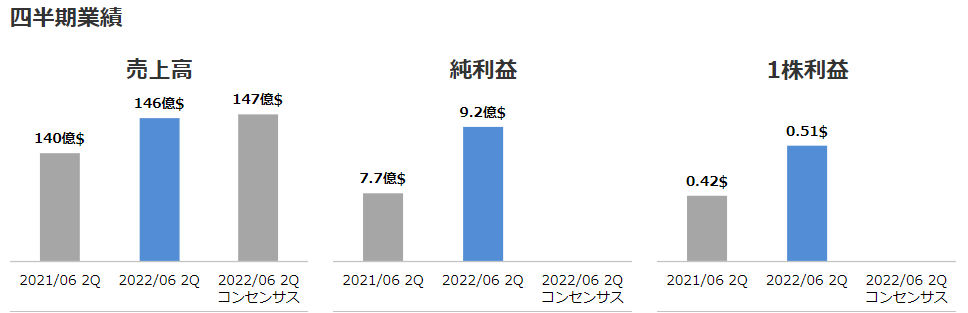

2Q決算は

- 関節リウマチ治療薬「ヒュミラ」の販売が好調

- しわ取り薬「ボトックス」など美容系も好調

- 売上高:対前年同期4.5%増の146億ドル

- 純利益:対前年同期20.6%増の9.2億ドル

- 1株当り利益:0.51ドル。前年同期の水準から0.09ドル増加。

これらが追い風追い風となり、株価が急上昇しました!

しかし円安・株価高で、中々買い増せなくなってきました。

ちなみXOMについては、

コロナショックの時は、Twitter上で爆損モービルと言われていましたが、

今は爆上げモービルですね(笑)。

株価の上昇は嬉しいですが、数ヶ月前は6%近くあった配当利回りが3~4%まで下がってしまったのは寂しいです(笑)

その他の損益の上位銘柄の大きな入れ替わりありません。

おまけ:石橋を叩く高配当株の投資の実態

投資は規律を決めてやらないと、

数日後10%下落

数日後20%下落

みたいな感じで感情的に売買行動に出てしまうことがあります。

って考えているあなた!かなり危険です!

将来的に株価が上がるか下がるか予測することは、プロの投資家で難しいのに、

仕事で忙しく、一日中チャートをチェックできないあなた

が株価を予測するのは不可能と考えた方がいいです。勿論、私にも株価は読めません。

こういった理由から、株式投資は感情を消したほうが結果的に上手くいくことが多く、予め自分なりのルールを決めておくのが得策です。

私も感情的な取引を防ぐために、機械的な取引を心がけています。

具体例を上げるセクターバランスを調整しながら、

- 毎週火曜に2万円分で日本株を購入

- 毎週木曜に2万円分で米国株を購入

月単位で大体20万円分入れることにしています。

こうすることで時間を分散したドルコスト平均法を実施できます。

また上記の20万以外の待機資金は

- 相場全体が下落したり

- 狙っていた銘柄が移動平均線を割り込んだり

- PERやPBRの時系列推移から、今が低水準だと判断できたり

といったケースにおいて、アクティブに資金を投入しています。

まとめ

2022年6月の受取配当は

93,743円

(前年同月比+22%)

月単位では過去最高の配当額になりました。

6月時点で、

受取配当金の累計が60万7217円を達成

6月末の日米ポートフォリオ全体の含み益:33.5% (前月比-1.7%)

厳しい相場のため前月より微減したものの、

円安やコロナバブルのおかげで十分すぎる含み益になっているので、

多少の暴落がきても枕を高くして眠れます!

元本を守りながら、

年3~4%くらいの利回りが取れれば問題なしの緩い投資スタンスで、

コツコツ配当金を積み上げて参ります!

最後まで読んでいただきありがとうございます。

それではまた。

Have a wonderful day!

本ブログで紹介した銘柄を購入して、読者さまが損失を被ったとしても、本ブログの運営者は一切の責任を負いません。投資判断は自己責任でお願い致します。